���ȏ�

�@http://ibbfukuoka.yoka-yoka.jp/e185210.html

�@http://gaikokukabuhiroba.blogspot.com/2009/03/blog-post_24.html

�@http://www.rakuten-sec.co.jp/���_wallstreet_20090323.html

*��{�m���F�o�b�h�o���N�Ƃ�*****************

*���I�������g���āA���Z�@�ւ̕s�Ǎ���������s�B

*�E�O�b�h�o���N�F���Ƃ��p������ǂ���s

*�E�o�b�h�o���N�F���Z����鎑�Y��ێ����鈫����s

*

*�ȑO�A���{�̋��Z��@�̎��ɂ����ꂽ����ŁA

*���O�ɂ͎^�ۂ������ꂽ���ǁA���ʓI�ɂ͗L���������B

********************************************

��PPIP������������������������������������������������

Public-Private Investment Program.

��s��s�ꂩ��s�Ǎ������A�����E���ԓ����v���O�����B

�o�b�h�o���N�\�z�B

*�č����Ȃ̌���Ɨ\�z*****

�s�ǎ��Y�̔������́A5,000���h������n�߂�\��B

�^�p����������A1���h���܂Ŋg��ł���Ɨ\�z�B

���̏ꍇ

�M�p���k����������āA���Z�@�ւ݂̑��t��������ɂȂ�A

�Ƃ̌��ʂ����o�Ă���B

**************************

��PPIP�̎d�g�݁���������������������������������������

�@��s���s�Ǎ����I�[�N�V�����ɂ�����

�A���ԃt�@���h�����D����D

�@���D�ŕ��������́A

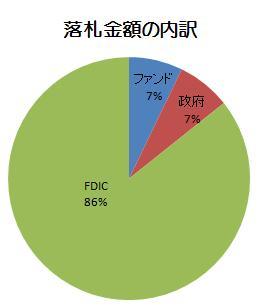

�@�E 1/14�F���ԃt�@���h���o��

�@�E 1/14�F���{��TARP����o��

�@�E12/14�FFDIC�����ԃt�@���h�ɑ݂�(��)

���݂��ƌ����Ă��A�m�����R�[�X�̌`�ԁB

�@�����A���̖��ԃt�@���h��������Ԃ��Ȃ��Ȃ�����A

�@���ԃt�@���h�͕ԍς��瓦���邱�Ƃ��ł���B

�@

�����_(�Ƃ���邱��)����������������������������������

���|�[�g���������l�̈ӌ������B

http://www.rakuten-sec.co.jp/���20090323.html

�@�s�Ǎ����I�[�N�V�����ɂ����邱�ƂŁA

�@���i�̕s�����������������

�A���{�����ԃt�@���h�ɏo�����Ă��邱�Ƃ�(1/14������)�A

�@�s�Ǎ����}�l�[�W�����g���邱�Ƃ��ł���

�@

�B���{�̏o���́A1/14�ōς�

�C���{�����ԃt�@���h�Ɠ��z���x�������ƂŁAPPIP�̐M�����⊮����Ă���

�DFDIC����̗Z���̓m�����R�[�X���[���̌`�Ԃ����Ƃ������ƂŁA

�@�I�[�N�V�����̓��D���i�̏㏸�������߂�B

�@

*****

���ԃt�@���h�̗��ꂩ�炷��ƁA

�Ⴆ�A

*

��s�̕s�Ǎ��̊z�ʂ�100���~�ŁA84���~�ŗ��D�ł����Ƃ���B

*

����ƁA�����������o������̂�6���~�B

���Ƃ�78���~�́A���{��6���~���Ă���āAFDIC��72���~��݂��Ă����B

FDIC�ɂ͂�����Ԃ��Ȃ��Ƃ����Ȃ����ǁA

�m�����R�[�X�Ȃ̂ŗ��D�����s�Ǎ����������A

�ԍς��Ȃ��Ă悭�Ȃ�B

�����A���D�����s�Ǎ��̉��i�����̊z��100���h���܂Œl�オ��A

100-84=16���h���@�̗��v���o�����ƂɂȂ�B

���v�̔����͐��{�����̂ŁA�����̎�蕪��2/16=8���h���B

�܂�A6���h����14���h��(6+8)�ɑ��������ƂɂȂ�̂ŁA

(14-6)/6 *100 = 133

133%�̗��v����ɂ��邱�Ƃ��ł���B

����������������������������������������������������

�v���̂��AFDIC�����{�̋@�ւȂ���AFDIC�̎����������Ȃ��

���{�̕��S�ƂȂ�킯�ŁB

�ŁAFDIC�������������Ղ莝���Ă���Ȃ炾���ǁA

�{��(���Ă����̂���)�ł̕ی���������������������A�������Ă�

���炢�̏�ԂȂ킯�ŁB

http://jp.reuters.com/���idJPJAPAN-36753820090302

����ɁA�m�����R�[�X�Ȃ炢�����Ă������ǁA�ԍς���Ȃ�������FDIC��

�j����̊�@�ɂȂ肻���ȁB�B

�j�]�Ƃ܂ł͂����Ȃ��Ă��A���o���Ȃ�����FDIC�͍s���@�ւ�����A

���ǐ��{�����������ƂɂȂ��āA

���̌���͌��ǐŋ����Ă������ƂɂȂ�A�̂��ȁB

���݂��ƌ����Ă��A�m�����R�[�X�̌`�ԁB

�@�����A���̖��ԃt�@���h��������Ԃ��Ȃ��Ȃ�����A

�@���ԃt�@���h�͕ԍς��瓦���邱�Ƃ��ł���B

�@

�����_(�Ƃ���邱��)����������������������������������

���|�[�g���������l�̈ӌ������B

http://www.rakuten-sec.co.jp/���20090323.html

�@�s�Ǎ����I�[�N�V�����ɂ����邱�ƂŁA

�@���i�̕s�����������������

�A���{�����ԃt�@���h�ɏo�����Ă��邱�Ƃ�(1/14������)�A

�@�s�Ǎ����}�l�[�W�����g���邱�Ƃ��ł���

�@

�B���{�̏o���́A1/14�ōς�

�C���{�����ԃt�@���h�Ɠ��z���x�������ƂŁAPPIP�̐M�����⊮����Ă���

�DFDIC����̗Z���̓m�����R�[�X���[���̌`�Ԃ����Ƃ������ƂŁA

�@�I�[�N�V�����̓��D���i�̏㏸�������߂�B

�@

*****

���ԃt�@���h�̗��ꂩ�炷��ƁA

�Ⴆ�A

*

��s�̕s�Ǎ��̊z�ʂ�100���~�ŁA84���~�ŗ��D�ł����Ƃ���B

*

����ƁA�����������o������̂�6���~�B

���Ƃ�78���~�́A���{��6���~���Ă���āAFDIC��72���~��݂��Ă����B

FDIC�ɂ͂�����Ԃ��Ȃ��Ƃ����Ȃ����ǁA

�m�����R�[�X�Ȃ̂ŗ��D�����s�Ǎ����������A

�ԍς��Ȃ��Ă悭�Ȃ�B

�����A���D�����s�Ǎ��̉��i�����̊z��100���h���܂Œl�オ��A

100-84=16���h���@�̗��v���o�����ƂɂȂ�B

���v�̔����͐��{�����̂ŁA�����̎�蕪��2/16=8���h���B

�܂�A6���h����14���h��(6+8)�ɑ��������ƂɂȂ�̂ŁA

(14-6)/6 *100 = 133

133%�̗��v����ɂ��邱�Ƃ��ł���B

����������������������������������������������������

�v���̂��AFDIC�����{�̋@�ւȂ���AFDIC�̎����������Ȃ��

���{�̕��S�ƂȂ�킯�ŁB

�ŁAFDIC�������������Ղ莝���Ă���Ȃ炾���ǁA

�{��(���Ă����̂���)�ł̕ی���������������������A�������Ă�

���炢�̏�ԂȂ킯�ŁB

http://jp.reuters.com/���idJPJAPAN-36753820090302

����ɁA�m�����R�[�X�Ȃ炢�����Ă������ǁA�ԍς���Ȃ�������FDIC��

�j����̊�@�ɂȂ肻���ȁB�B

�j�]�Ƃ܂ł͂����Ȃ��Ă��A���o���Ȃ�����FDIC�͍s���@�ւ�����A

���ǐ��{�����������ƂɂȂ��āA

���̌���͌��ǐŋ����Ă������ƂɂȂ�A�̂��ȁB

�@PPPI�Ƃ�

�@PPPI�Ƃ����݂��ƌ����Ă��A�m�����R�[�X�̌`�ԁB �@�����A���̖��ԃt�@���h��������Ԃ��Ȃ��Ȃ�����A �@���ԃt�@���h�͕ԍς��瓦���邱�Ƃ��ł���B �@ �����_(�Ƃ���邱��)���������������������������������� ���|�[�g���������l�̈ӌ������B http://www.rakuten-sec.co.jp/���20090323.html �@�s�Ǎ����I�[�N�V�����ɂ����邱�ƂŁA �@���i�̕s����������������� �A���{�����ԃt�@���h�ɏo�����Ă��邱�Ƃ�(1/14������)�A �@�s�Ǎ����}�l�[�W�����g���邱�Ƃ��ł��� �@ �B���{�̏o���́A1/14�ōς� �C���{�����ԃt�@���h�Ɠ��z���x�������ƂŁAPPIP�̐M�����⊮����Ă��� �DFDIC����̗Z���̓m�����R�[�X���[���̌`�Ԃ����Ƃ������ƂŁA �@�I�[�N�V�����̓��D���i�̏㏸�������߂�B �@ ***** ���ԃt�@���h�̗��ꂩ�炷��ƁA �Ⴆ�A * ��s�̕s�Ǎ��̊z�ʂ�100���~�ŁA84���~�ŗ��D�ł����Ƃ���B * ����ƁA�����������o������̂�6���~�B ���Ƃ�78���~�́A���{��6���~���Ă���āAFDIC��72���~��݂��Ă����B FDIC�ɂ͂�����Ԃ��Ȃ��Ƃ����Ȃ����ǁA �m�����R�[�X�Ȃ̂ŗ��D�����s�Ǎ����������A �ԍς��Ȃ��Ă悭�Ȃ�B �����A���D�����s�Ǎ��̉��i�����̊z��100���h���܂Œl�オ��A 100-84=16���h���@�̗��v���o�����ƂɂȂ�B ���v�̔����͐��{�����̂ŁA�����̎�蕪��2/16=8���h���B �܂�A6���h����14���h��(6+8)�ɑ��������ƂɂȂ�̂ŁA (14-6)/6 *100 = 133 133%�̗��v����ɂ��邱�Ƃ��ł���B ���������������������������������������������������� �v���̂��AFDIC�����{�̋@�ւȂ���AFDIC�̎����������Ȃ�� ���{�̕��S�ƂȂ�킯�ŁB �ŁAFDIC�������������Ղ莝���Ă���Ȃ炾���ǁA �{��(���Ă����̂���)�ł̕ی���������������������A�������Ă� ���炢�̏�ԂȂ킯�ŁB http://jp.reuters.com/���idJPJAPAN-36753820090302 ����ɁA�m�����R�[�X�Ȃ炢�����Ă������ǁA�ԍς���Ȃ�������FDIC�� �j����̊�@�ɂȂ肻���ȁB�B �j�]�Ƃ܂ł͂����Ȃ��Ă��A���o���Ȃ�����FDIC�͍s���@�ւ�����A ���ǐ��{�����������ƂɂȂ��āA ���̌���͌��ǐŋ����Ă������ƂɂȂ�A�̂��ȁB