※2008/8作成

日本って過去にバブル崩壊を経験していますよね。

で、比較してくれているページを見つけたので、

今日はそれについてと、

関係すると思うことについて書いてみることにします☆

(あまりまとまってません)

今日の教科書↓

http://allabout.co.jp/finance/foreignstock/closeup/CU20080731A/

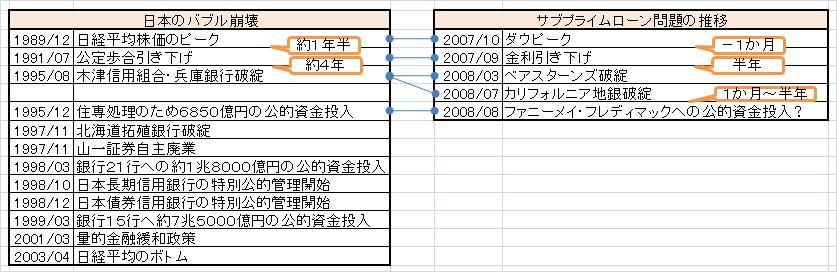

●日本のバブルとサブプラ問題の推移の比較●●●●●●●

画像

比べてみると、本当に同じ道をたどっているのがよくわかります。

でも、アメリカはスピードがものすごく速い。

空売り規制中もアメリカはがんばったみたいですが、効果はどうなんだろう。

今は反発していますが、やっぱり空売り規制は根本解決とはならないですもんね。。

公的資金の注入に関しては、日本は3回に分けて実施。

金額は徐々に増えていって、3回目は1回目の約10倍。

それでようやく下げ止まったようです。

アメリカは、やっと1回目がされるかどうかというところです。

http://jp.reuters.com/article/topNews/idJPJAPAN-33308720080818

(公的資金が注入されると普通株式の価値がなくなるというのがよく分からないので、

調べなきゃです)

→NGTNさんが、コメントを下さいました

資金注入で注目するべき点は、金額ということでしょうか。

●住宅価格の推移●●●●●●●●●●●●●●●●●

たぶん、これがとても大切。

住宅価格が下げ止まるかどうかです。

http://www2.standardandpoors.com/spf/pdf/index/CSHomePrice_Release_072943.pdf

英語が読めないので、アレルギーが出そうですが(笑)

2枚目に各土地の住宅価格推移の表が載ってます。

項目は左から、5月、5月と4月の変化率、4月と3月の変化率、

1年の変化率。(たぶん。。)

最新データでも5月なんですねぇ〜。

毎月終わり頃に発表みたいなので、次は8月の終わりに出るんだと思います。

●バブルの後遺症●●●●●●●●●●●●●●●

バブル崩壊はその後の景気に大きなダメージを与えるそうで。。

流れは、

国民の巨額の財産が消えてしまった

→消費不況

→企業の業績が悪化

→銀行が巨額の不良債権を抱える

→貸し渋り

→企業業績がさらに悪化

まさに負のスパイラルですね。。

これを抑えるために、公的資金の注入が必要なんですね。

●なぜバブルが起きるか●●●●●●●●●●●●●

アメリカの高名な経済学者さんガルブレイスさんの言葉で、

「バブルは人々にすぐ忘れられ、歴史上何回も繰り返す」

というのがあるそうです。

「喉元過ぎれば熱さを忘れる」は世界共通なんですね(^^;

●いただいたコメント●●●●●●●●●●●●●●

●*NGTNさん*

>公的資金が注入されると普通株式の価値がなくなるというのがよく分からないので

たぶん、こんな感じかと。

公的資金を注入する場合、

・既存の株主価値をゼロにして、新たに注入した公的資金をもとにして再建しましょう

⇒既存株主の持ってる株の価値はゼロ

・そこそこ余裕があるようだから公的資金をそのまま注入しよう

⇒公的資金が注入された分、株式数が大幅に増えるので、既存株主の持っている

株の価値は下がる。ゼロにはならない。

日本のケースにあてはめると、前者が足利銀行、後者がりそな銀行らしいです。

この2行の経緯を調べてみるといいかも。

私もこの頃は株にも経済にも興味がなかったので、よくわかんないです。

ファニーメイ、フレディマックがどういう形で公的資金を注入されることになるのかは

不明ですが、いずれにしろ既存の株主価値は大幅に下がることになると思います。

●*わたし*

>NGTNさん

ご説明ありがとうございます!

調べてもよく分からなかったので、とても助かります(T▽T)

衝撃です!

そんなことになるんですね!!

株価が暴落するのも当然ですね。

今日も今で6%も下げてるし。。

日本のケース、調べてみますね☆

ありがとうございますm(__)m

画像

比べてみると、本当に同じ道をたどっているのがよくわかります。

でも、アメリカはスピードがものすごく速い。

空売り規制中もアメリカはがんばったみたいですが、効果はどうなんだろう。

今は反発していますが、やっぱり空売り規制は根本解決とはならないですもんね。。

公的資金の注入に関しては、日本は3回に分けて実施。

金額は徐々に増えていって、3回目は1回目の約10倍。

それでようやく下げ止まったようです。

アメリカは、やっと1回目がされるかどうかというところです。

http://jp.reuters.com/article/topNews/idJPJAPAN-33308720080818

(公的資金が注入されると普通株式の価値がなくなるというのがよく分からないので、

調べなきゃです)

→NGTNさんが、コメントを下さいました

資金注入で注目するべき点は、金額ということでしょうか。

●住宅価格の推移●●●●●●●●●●●●●●●●●

たぶん、これがとても大切。

住宅価格が下げ止まるかどうかです。

http://www2.standardandpoors.com/spf/pdf/index/CSHomePrice_Release_072943.pdf

英語が読めないので、アレルギーが出そうですが(笑)

2枚目に各土地の住宅価格推移の表が載ってます。

項目は左から、5月、5月と4月の変化率、4月と3月の変化率、

1年の変化率。(たぶん。。)

最新データでも5月なんですねぇ〜。

毎月終わり頃に発表みたいなので、次は8月の終わりに出るんだと思います。

●バブルの後遺症●●●●●●●●●●●●●●●

バブル崩壊はその後の景気に大きなダメージを与えるそうで。。

流れは、

国民の巨額の財産が消えてしまった

→消費不況

→企業の業績が悪化

→銀行が巨額の不良債権を抱える

→貸し渋り

→企業業績がさらに悪化

まさに負のスパイラルですね。。

これを抑えるために、公的資金の注入が必要なんですね。

●なぜバブルが起きるか●●●●●●●●●●●●●

アメリカの高名な経済学者さんガルブレイスさんの言葉で、

「バブルは人々にすぐ忘れられ、歴史上何回も繰り返す」

というのがあるそうです。

「喉元過ぎれば熱さを忘れる」は世界共通なんですね(^^;

●いただいたコメント●●●●●●●●●●●●●●

●*NGTNさん*

>公的資金が注入されると普通株式の価値がなくなるというのがよく分からないので

たぶん、こんな感じかと。

公的資金を注入する場合、

・既存の株主価値をゼロにして、新たに注入した公的資金をもとにして再建しましょう

⇒既存株主の持ってる株の価値はゼロ

・そこそこ余裕があるようだから公的資金をそのまま注入しよう

⇒公的資金が注入された分、株式数が大幅に増えるので、既存株主の持っている

株の価値は下がる。ゼロにはならない。

日本のケースにあてはめると、前者が足利銀行、後者がりそな銀行らしいです。

この2行の経緯を調べてみるといいかも。

私もこの頃は株にも経済にも興味がなかったので、よくわかんないです。

ファニーメイ、フレディマックがどういう形で公的資金を注入されることになるのかは

不明ですが、いずれにしろ既存の株主価値は大幅に下がることになると思います。

●*わたし*

>NGTNさん

ご説明ありがとうございます!

調べてもよく分からなかったので、とても助かります(T▽T)

衝撃です!

そんなことになるんですね!!

株価が暴落するのも当然ですね。

今日も今で6%も下げてるし。。

日本のケース、調べてみますね☆

ありがとうございますm(__)m

日本のバブル崩壊とサブプライムローン問題

日本のバブル崩壊とサブプライムローン問題画像 比べてみると、本当に同じ道をたどっているのがよくわかります。 でも、アメリカはスピードがものすごく速い。 空売り規制中もアメリカはがんばったみたいですが、効果はどうなんだろう。 今は反発していますが、やっぱり空売り規制は根本解決とはならないですもんね。。 公的資金の注入に関しては、日本は3回に分けて実施。 金額は徐々に増えていって、3回目は1回目の約10倍。 それでようやく下げ止まったようです。 アメリカは、やっと1回目がされるかどうかというところです。 http://jp.reuters.com/article/topNews/idJPJAPAN-33308720080818 (公的資金が注入されると普通株式の価値がなくなるというのがよく分からないので、 調べなきゃです) →NGTNさんが、コメントを下さいました 資金注入で注目するべき点は、金額ということでしょうか。 ●住宅価格の推移●●●●●●●●●●●●●●●●● たぶん、これがとても大切。 住宅価格が下げ止まるかどうかです。 http://www2.standardandpoors.com/spf/pdf/index/CSHomePrice_Release_072943.pdf 英語が読めないので、アレルギーが出そうですが(笑) 2枚目に各土地の住宅価格推移の表が載ってます。 項目は左から、5月、5月と4月の変化率、4月と3月の変化率、 1年の変化率。(たぶん。。) 最新データでも5月なんですねぇ〜。 毎月終わり頃に発表みたいなので、次は8月の終わりに出るんだと思います。 ●バブルの後遺症●●●●●●●●●●●●●●● バブル崩壊はその後の景気に大きなダメージを与えるそうで。。 流れは、 国民の巨額の財産が消えてしまった →消費不況 →企業の業績が悪化 →銀行が巨額の不良債権を抱える →貸し渋り →企業業績がさらに悪化 まさに負のスパイラルですね。。 これを抑えるために、公的資金の注入が必要なんですね。 ●なぜバブルが起きるか●●●●●●●●●●●●● アメリカの高名な経済学者さんガルブレイスさんの言葉で、 「バブルは人々にすぐ忘れられ、歴史上何回も繰り返す」 というのがあるそうです。 「喉元過ぎれば熱さを忘れる」は世界共通なんですね(^^; ●いただいたコメント●●●●●●●●●●●●●● ●*NGTNさん* >公的資金が注入されると普通株式の価値がなくなるというのがよく分からないので たぶん、こんな感じかと。 公的資金を注入する場合、 ・既存の株主価値をゼロにして、新たに注入した公的資金をもとにして再建しましょう ⇒既存株主の持ってる株の価値はゼロ ・そこそこ余裕があるようだから公的資金をそのまま注入しよう ⇒公的資金が注入された分、株式数が大幅に増えるので、既存株主の持っている 株の価値は下がる。ゼロにはならない。 日本のケースにあてはめると、前者が足利銀行、後者がりそな銀行らしいです。 この2行の経緯を調べてみるといいかも。 私もこの頃は株にも経済にも興味がなかったので、よくわかんないです。 ファニーメイ、フレディマックがどういう形で公的資金を注入されることになるのかは 不明ですが、いずれにしろ既存の株主価値は大幅に下がることになると思います。 ●*わたし* >NGTNさん ご説明ありがとうございます! 調べてもよく分からなかったので、とても助かります(T▽T) 衝撃です! そんなことになるんですね!! 株価が暴落するのも当然ですね。 今日も今で6%も下げてるし。。 日本のケース、調べてみますね☆ ありがとうございますm(__)m