教科書

・日銀HP

量的緩和政策とは

http://www.boj.or.jp/oshiete/seisaku/02103001.htm

・よくわかる!金融用語辞典

http://www.findai.com/yogo/0241.htm

・wikiとか

●量的緩和政策とは●●●●●●●●●●●●●●●●●●●●●●

2001/3から日本銀行が行った金融政策。

物価や通貨の安定を図る方法として、

それまでは金利操作で行ってたけど、

お金の量の調整する方法に変更した。

具体的には、金融市場調整の主たる操作目標を、

「金利(無担保コールレート・オーバーナイト物)」

から

「資金量(日本銀行当座預金残高(※))」

に変更した。

日銀当座預金残高が○兆円になるように、と目標値を定めた。

*目的****

日銀当座預金の残高を増やす

→金融機関の顧客への貸し出し可能なお金の量が増える

→市場に出回るお金の量が増える

→経済の活性化につながる

という狙いだったようです。

*******

※日銀当座預金とは、はここ↓

http://minkabu.jp/blog/show/103386

●導入時の約束と解除●●●●●●●●●●●●●●●●●●●●●

日本銀行は、この政策導入時の約束として、

「消費者物価指数(全国、除く生鮮食品)の前年比上昇率が安定的にゼロ%以上に

なるまで継続する」

とした。

以下、目標額は、日銀当座預金残高の目標額を指すこととします。

*************

2001/3

量的緩和政策の施行

目標額:4兆円→5兆円

… (この間、徐々に引き上げられる)

2004/1

目標額:30〜35兆円

2005後半

景気回復の動きが経済指標に現れ始める

2006/3 約束の条件が満たされたことから解除

解除後は、金融市場調整の操作目標を

元の「金利(無担保コールレート・オーバーナイト物)」に戻した。

*************

消費者物価指数のチャート↓(GC)

http://www.opticast.co.jp/cgi-bin/tm/chart.cgi?code=0734&asi=3

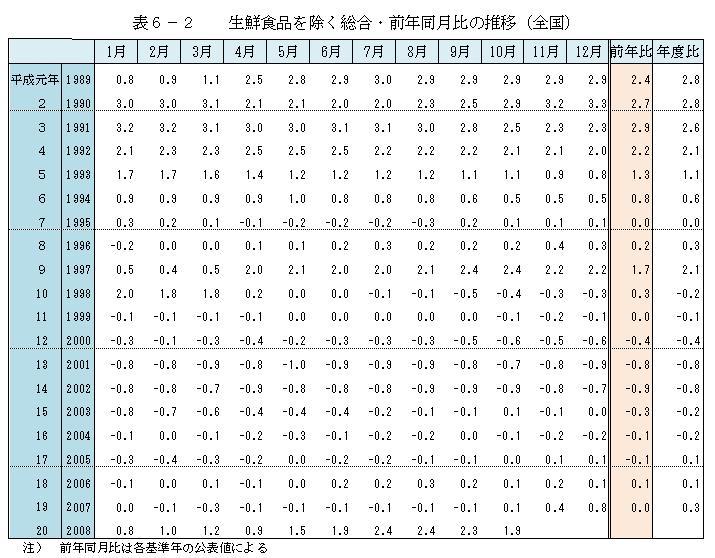

*消費者物価指数のデータ(統計局)

生鮮食品を除く総合・前年同月比の推移(全国)

下記統計局のHPの「表6-2」に少し手を加えたものです。

http://www.stat.go.jp/data/cpi/1.htm#hou

画像

「約束」されてたのは前年比が0以上であること。

見る限り、そんなに安定していたようには感じないですが、どうでしょう。。

●量的緩和の導入に至った背景●●●●●●●●●●●●●●●●●●

日本経済は、

1990年代に入りバブル経済が崩壊、

90年代後半からはデフレが懸念された。

景気の低迷は、家計や企業にお金が不足していることが原因と考えられた。

そこで、日銀はマネーサプライ(通貨供給量)を増やして、金利をゼロ%まで下げる政策をとった。

(ゼロ金利政策 1999/2〜2000/8)

金利が下がれば、

・企業の設備投資が増加する

・家計の余剰資金の運用先が、預金から株式にシフトする

→景気回復や株価上昇につながる

物価下落を防ぐ、デフレ対策にもなる

と期待された。

でも、バブル崩壊で、市中銀行は大量の不良債権を抱えていた。

そのため、手元資金が増えても、リスクの高い企業には融資を控える動きに。

つまり、貸し渋りが起きた。

*****

⇒結局、ゼロ金利政策では、低迷する景気を回復できなかった

*****

しかも、すでに名目金利はゼロ近くに誘導されている。

金利を引き下げる手立てもない。。

では、金利ではなく、資金の供給量に着目してみよう。

となり、資金量を直接調整する方法を考えた。

そこで、考えだされた方法が、「量的緩和」である。

●効果と影響●●●●●●●●●●●●●●●●●●●●●●

*wikiより*****

(量的緩和政策実施中)

◆短期金融市場の機能低下

コールレートが0.001%という実質的にゼロの水準に低下

→金融機関はコール市場で資金を運用してもコストが賄えない状況に。

→コール市場の資金残高が大幅に縮小

→短期市場の機能の低下

◆マイナス金利の発生

通常名目金利はマイナスにならないとされるけど、

量的緩和政策の下ではコールレートがマイナスになることがしばしばあった。

これは、外国銀行がマイナスのコストで入手した円資金を

マイナス金利でコール市場に放出したため とみられている。

日銀当座預金に多量の資金を抱えて万一、日銀が破たんしたら、

というリスクを回避するため、

マイナス金利で信用枠の残っている民間銀行に資金を放出した。

とされる

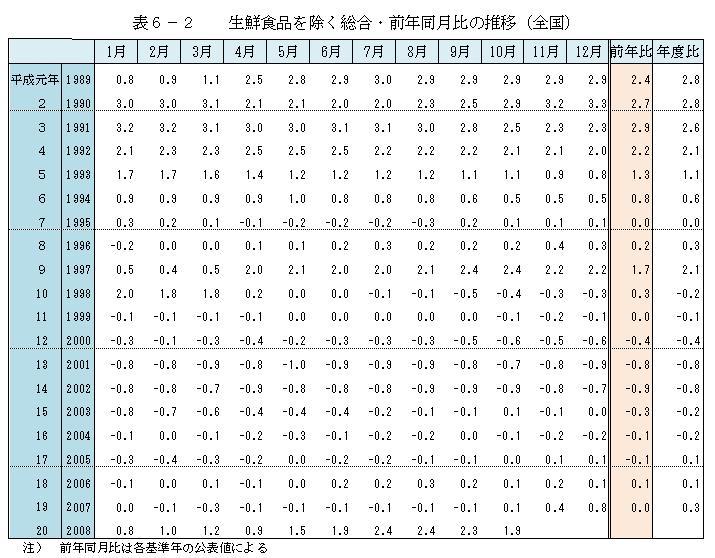

*藤戸さんレポートより*****

過去の藤戸さんレポートに、量的緩和や日銀当座預金残高について書かれている

のを見つけました。

図だけコピペさせてもらいました。

過去の藤戸さんレポート(2006年)

http://www.sc.mufg.jp/inv_info/ii_report/fj_report/pdf/fj20060626.pdf

画像

「約束」されてたのは前年比が0以上であること。

見る限り、そんなに安定していたようには感じないですが、どうでしょう。。

●量的緩和の導入に至った背景●●●●●●●●●●●●●●●●●●

日本経済は、

1990年代に入りバブル経済が崩壊、

90年代後半からはデフレが懸念された。

景気の低迷は、家計や企業にお金が不足していることが原因と考えられた。

そこで、日銀はマネーサプライ(通貨供給量)を増やして、金利をゼロ%まで下げる政策をとった。

(ゼロ金利政策 1999/2〜2000/8)

金利が下がれば、

・企業の設備投資が増加する

・家計の余剰資金の運用先が、預金から株式にシフトする

→景気回復や株価上昇につながる

物価下落を防ぐ、デフレ対策にもなる

と期待された。

でも、バブル崩壊で、市中銀行は大量の不良債権を抱えていた。

そのため、手元資金が増えても、リスクの高い企業には融資を控える動きに。

つまり、貸し渋りが起きた。

*****

⇒結局、ゼロ金利政策では、低迷する景気を回復できなかった

*****

しかも、すでに名目金利はゼロ近くに誘導されている。

金利を引き下げる手立てもない。。

では、金利ではなく、資金の供給量に着目してみよう。

となり、資金量を直接調整する方法を考えた。

そこで、考えだされた方法が、「量的緩和」である。

●効果と影響●●●●●●●●●●●●●●●●●●●●●●

*wikiより*****

(量的緩和政策実施中)

◆短期金融市場の機能低下

コールレートが0.001%という実質的にゼロの水準に低下

→金融機関はコール市場で資金を運用してもコストが賄えない状況に。

→コール市場の資金残高が大幅に縮小

→短期市場の機能の低下

◆マイナス金利の発生

通常名目金利はマイナスにならないとされるけど、

量的緩和政策の下ではコールレートがマイナスになることがしばしばあった。

これは、外国銀行がマイナスのコストで入手した円資金を

マイナス金利でコール市場に放出したため とみられている。

日銀当座預金に多量の資金を抱えて万一、日銀が破たんしたら、

というリスクを回避するため、

マイナス金利で信用枠の残っている民間銀行に資金を放出した。

とされる

*藤戸さんレポートより*****

過去の藤戸さんレポートに、量的緩和や日銀当座預金残高について書かれている

のを見つけました。

図だけコピペさせてもらいました。

過去の藤戸さんレポート(2006年)

http://www.sc.mufg.jp/inv_info/ii_report/fj_report/pdf/fj20060626.pdf

2001/1〜2006/4 日銀当座預金残高と株式・商品市況

日銀当座預金残高の増加に伴って(?)、SENSEX指数、WTI、金先物が

上昇。

商品市況が上がった過程は、

日本で低金利で資金調達

→エマージングの為替・株式、商品先物への投資

を行えば、

高パフォーマンスが得られる、

というものだったと書かれています。

円キャリートレードで投資先がエマージングっていうことですかね。

2001/1〜2006/4 日銀当座預金残高と株式・商品市況

日銀当座預金残高の増加に伴って(?)、SENSEX指数、WTI、金先物が

上昇。

商品市況が上がった過程は、

日本で低金利で資金調達

→エマージングの為替・株式、商品先物への投資

を行えば、

高パフォーマンスが得られる、

というものだったと書かれています。

円キャリートレードで投資先がエマージングっていうことですかね。

2006/3〜6/15 日銀当座預金残高と株価指数

量的金融緩和解除で、日銀当座預金残高が減少。

それと遅延して(?)、各株価指数が下落。

株価指数は、日経、ハンセン指数(香港)、SENSEX指数(インド)が載ってます。

●●●●●●●●●●●●●●●●●●●●●●●

量的緩和の解除後の日経を見ると、

約3か月で3000円くらい落ちてます。

で、その後8か月くらい上昇を続けて4000円くらい上がったようです。

他の背景は見てないですが、

直後は不安などから落ちて、でも成果があったので上昇した、

ということでしょうか。

(私の思ったことです)

***

調べている途中で、量的緩和で

得した人は、

ただ同然の金利で国民から預金を集めて貸し出しに回してきた銀行

借金の金利負担を軽減した大企業

損した人は、国民だ

と言っている人を見ました。

確かにそうなのかもしれないですね。

米ですでにされているっていう量的緩和も、

金利に既に下げ余地がほとんどない、っていう背景があるんでしょうね。

2006/3〜6/15 日銀当座預金残高と株価指数

量的金融緩和解除で、日銀当座預金残高が減少。

それと遅延して(?)、各株価指数が下落。

株価指数は、日経、ハンセン指数(香港)、SENSEX指数(インド)が載ってます。

●●●●●●●●●●●●●●●●●●●●●●●

量的緩和の解除後の日経を見ると、

約3か月で3000円くらい落ちてます。

で、その後8か月くらい上昇を続けて4000円くらい上がったようです。

他の背景は見てないですが、

直後は不安などから落ちて、でも成果があったので上昇した、

ということでしょうか。

(私の思ったことです)

***

調べている途中で、量的緩和で

得した人は、

ただ同然の金利で国民から預金を集めて貸し出しに回してきた銀行

借金の金利負担を軽減した大企業

損した人は、国民だ

と言っている人を見ました。

確かにそうなのかもしれないですね。

米ですでにされているっていう量的緩和も、

金利に既に下げ余地がほとんどない、っていう背景があるんでしょうね。

日銀と量的緩和

日銀と量的緩和画像 「約束」されてたのは前年比が0以上であること。 見る限り、そんなに安定していたようには感じないですが、どうでしょう。。 ●量的緩和の導入に至った背景●●●●●●●●●●●●●●●●●● 日本経済は、 1990年代に入りバブル経済が崩壊、 90年代後半からはデフレが懸念された。 景気の低迷は、家計や企業にお金が不足していることが原因と考えられた。 そこで、日銀はマネーサプライ(通貨供給量)を増やして、金利をゼロ%まで下げる政策をとった。 (ゼロ金利政策 1999/2〜2000/8) 金利が下がれば、 ・企業の設備投資が増加する ・家計の余剰資金の運用先が、預金から株式にシフトする →景気回復や株価上昇につながる 物価下落を防ぐ、デフレ対策にもなる と期待された。 でも、バブル崩壊で、市中銀行は大量の不良債権を抱えていた。 そのため、手元資金が増えても、リスクの高い企業には融資を控える動きに。 つまり、貸し渋りが起きた。 ***** ⇒結局、ゼロ金利政策では、低迷する景気を回復できなかった ***** しかも、すでに名目金利はゼロ近くに誘導されている。 金利を引き下げる手立てもない。。 では、金利ではなく、資金の供給量に着目してみよう。 となり、資金量を直接調整する方法を考えた。 そこで、考えだされた方法が、「量的緩和」である。 ●効果と影響●●●●●●●●●●●●●●●●●●●●●● *wikiより***** (量的緩和政策実施中) ◆短期金融市場の機能低下 コールレートが0.001%という実質的にゼロの水準に低下 →金融機関はコール市場で資金を運用してもコストが賄えない状況に。 →コール市場の資金残高が大幅に縮小 →短期市場の機能の低下 ◆マイナス金利の発生 通常名目金利はマイナスにならないとされるけど、 量的緩和政策の下ではコールレートがマイナスになることがしばしばあった。 これは、外国銀行がマイナスのコストで入手した円資金を マイナス金利でコール市場に放出したため とみられている。 日銀当座預金に多量の資金を抱えて万一、日銀が破たんしたら、 というリスクを回避するため、 マイナス金利で信用枠の残っている民間銀行に資金を放出した。 とされる *藤戸さんレポートより***** 過去の藤戸さんレポートに、量的緩和や日銀当座預金残高について書かれている のを見つけました。 図だけコピペさせてもらいました。 過去の藤戸さんレポート(2006年) http://www.sc.mufg.jp/inv_info/ii_report/fj_report/pdf/fj20060626.pdf

2001/1〜2006/4 日銀当座預金残高と株式・商品市況 日銀当座預金残高の増加に伴って(?)、SENSEX指数、WTI、金先物が 上昇。 商品市況が上がった過程は、 日本で低金利で資金調達 →エマージングの為替・株式、商品先物への投資 を行えば、 高パフォーマンスが得られる、 というものだったと書かれています。 円キャリートレードで投資先がエマージングっていうことですかね。

2006/3〜6/15 日銀当座預金残高と株価指数 量的金融緩和解除で、日銀当座預金残高が減少。 それと遅延して(?)、各株価指数が下落。 株価指数は、日経、ハンセン指数(香港)、SENSEX指数(インド)が載ってます。 ●●●●●●●●●●●●●●●●●●●●●●● 量的緩和の解除後の日経を見ると、 約3か月で3000円くらい落ちてます。 で、その後8か月くらい上昇を続けて4000円くらい上がったようです。 他の背景は見てないですが、 直後は不安などから落ちて、でも成果があったので上昇した、 ということでしょうか。 (私の思ったことです) *** 調べている途中で、量的緩和で 得した人は、 ただ同然の金利で国民から預金を集めて貸し出しに回してきた銀行 借金の金利負担を軽減した大企業 損した人は、国民だ と言っている人を見ました。 確かにそうなのかもしれないですね。 米ですでにされているっていう量的緩和も、 金利に既に下げ余地がほとんどない、っていう背景があるんでしょうね。